نقدینگی به صورت کلی به داراییهای نقدی شما اشاره میکند. اسکناسهایی که برای خرید مایحتاج، روزانه با خود حمل میکنیم نقدترین داراییهای ما هستند. هرچه بتوان سریعتر دارایی را بدون بوجود آوردن تغییر بسیاری در ارزش آن، به پول نقد تبدیل کرد، نقدینگی آن بیشتر است. برای مثال شما به راحتی میتوانید پولهای نگهداری شده در حساب سپرده خود را به اسکناس تبدیل کرده و خرج کنید اما نمیتوانید واحد آپارتمانی خود را به همین سهولت به پول نقد تبدیل کنید.

پیدا کردن خریدار برای واحد آپارتمانیتان زمانبر خواهد بود. همچنین ممکن است در نهایت نتوانید آن را به قیمت دلخواه بفروشید. بنابراین، نقدینگی حساب سپرده از املاک و مستغلات بیشتر است. به صورت کلی، در اقتصاد به جمع پول و شبه پول «نقدینگی» (Liquidity) میگویند.

پول چیست؟

پول در واقع هر دارایی است که با آن بتوان به آسانی کالاها و خدمات را خریداری کرد. در مکالمات روزمره، کلمه پول به معنی ثروت بکار میرود. ممکن است فردی از شما بپرسد که «ایلان ماسک» (Elon Musk) چقدر پول دارد و شما پاسخ میدهید در حدود ۱۰۵ هزار میلیون دلار. این عدد شامل ارزش سهام، اوراق بهادار، املاک و دیگر داراییهایی است که ماسک مالک آنهاست.

اما منظور ما در اینجا اصطلاح فنی پول است. پول همان وجه نقد و سایر داراییهایی است که نقد کردن آنها آسان است. مواردی که شما برای پرداخت از آنها استفاده میکنید نیز جزو پول محسوب میشوند مانند چک و کارتهای اعتباری. تعریف پول شامل «سپردههای دیداری» (Demand Deposits) و سایر سپردههای بانکی که قابل چک کشیدن باشند، نیز هست. در تعریف گستردهتر، پول ممکن است شامل چکهای مسافرتی و حسابهای پسانداز هم باشد.

شبه پول چیست؟

«شبه پول» (Near-money) به داراییهایی اشاره میکند که به صورت مستقیم به عنوان وسیله مبادله قابل استفاده و نقد نیستند اما میتوان آنها را به پول نقد یا سپردههای بانکی چک کشیدنی تبدیل کرد. حسابهای پسانداز و حسابهای مدتدار هم بسته به تعریف در نظر گرفته شده و جامعیت آن ممکن است زیر مجموعه پول یا شبه پول طبقهبندی شوند. بستگی به تحلیلی که میخواهید انجام دهید ممکن است تعریف شما از پول و شبهپول متفاوت باشد.

خلق نقدینگی

خلق نقدینگی جزو فعالیتهای تعریف شده برای بانکها است. بیشتر پول موجود توسط بانکها به شکل سپرده خلق میشود. هر زمانی که بانکها وام میدهند در واقع در حال خلق پول هستند. پولی که بانک ایجاد میکند پول کاغذی نیست که نشان بانک مرکزی روی آن باشد. پول سپردهای الکترونیکی است که زمانی که مانده حساب خود را در خودپرداز چک میکنید، بر صفحه پدیدار میشود.

بانکها در فرایند حسابداری که هنگام ایجاد وام بوجود میآورند، پول خلق میکنند. این ارقام در واقع بدهی بانک به شماست. با استفاده از کارت بانکی یا خدمات اینترنتی بانکها میتوانید این پولها را همانند اسکناس خرج کنید. بانکهای تجاری با دادن وام به خلق پول میپردازند. برای مثال بانک به فردی وام میدهد تا مبلغ رهن خانهای را بپردازد. در این زمان، الزاماً بانک به اندازه آن مبلغ به فرد اسکناس تحویل نمیدهد بلکه بر اعتبار حساب فرد میافزاید و در این زمان پول جدید خلق میشود.

بانک ها در طی سالها با این روش میزان پول موجود در اقتصاد را به طرز پیشبینی نشدهای افزایش دادهاند. این امر موجب تورم و افزایش قیمتها شده است. البته روی دیگر از این قضیه این است که با ایجاد هر وام جدید، بدهی جدیدی نیز بوجود میآید.

مثال خلق نقدینگی

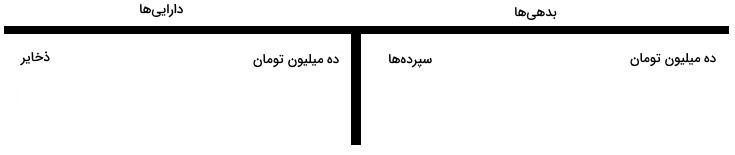

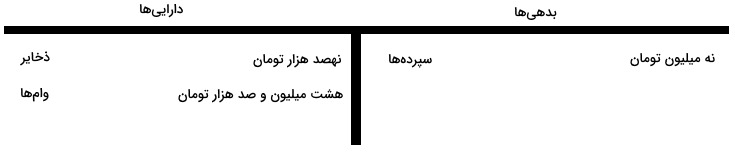

برای درک بهتر فرایند خلق پول بوسیله بانکها به مثال مقابل توجه کنید. فرض کنید بانکی به نام «الف» داریم. این بانک ده میلیون تومان در قسمت سپردههای خود دارد. در این مرحله بانک فقط پولهای سپردهگذاران را نگهداری میکند. مطابق تصویر زیر میتوانید ترازنامه بانک الف را مشاهده کنید. در این زمان تمام سپردهها در صندوق بانک الف قرار دارند. در واقع بانک در این مرحله وامی اعطا نمیکند، در نتیجه سودی هم به سپردهگذاران تعلق نمیگیرد.

بانک الف از سوی بانک مرکزی موظف میشود که ۱۰ درصد از کل سپردهها یا یک میلیون تومان را ذخیره کند تا بتواند برداشتها را پوشش دهد و ۹ میلیون تومان باقیمانده را وام دهد و در ازای آن بهره دریافت کند. اگر این اتفاق بیفتد بانک قادر به سوددهی به سپردهگذاران خواهد شد. وظیفه بانک الف دیگر فقط محدود به ذخیره کردن سپردهها نیست و به یک واسطه مالی بین سپردهگذاران و دریافتکنندگان وام تبدیل شده است. این تغییرات در عملکرد بانک، ترازنامه را تغییر خواهد داد. همانطور که در تصویر شماره ۲ مشاهده میکنید، داراییهای بانک الف تغییر کرده است. ۱ میلیون تومان در ذخایر و یک وام پرداختی به رستوران جلیلی دارد. همچنان ۱۰ میلیون تومان در بخش بدهیها قرار دارد.

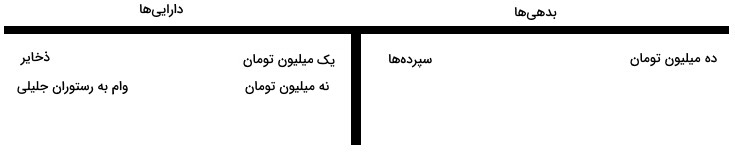

بانک الف ۹ میلیون تومان به رستوران جلیلی وام میدهد. این وام جزو دارایی بانک است زیرا برای آن درآمد ناشی از بهره تولید خواهد کرد. البته مسئول پرداخت وام به آقای جلیلی اجازه نخواهد داد که با ۹ میلیون تومان پول نقد از در بانک خارج شود. بانک برای رستوران جلیلی چکی به مبلغ ۹ میلیون تومان صادر میکند. جلیلی وام را به حساب قابل برداشت خود در بانک «ب» واریز میکند. همانطور که در تصویر شماره ۳ قابل مشاهده است، سپردهها و ذخایر بانک ب به اندازه ۹ میلیون تومان افزایش پیدا میکند. بانک ب هم موظف است ۱۰ درصد از سپرده اضافه شده را به عنوان ذخیره اجباری نگهداری کند ولی این اختیار را دارد که باقیمانده مبلغ را وام دهد.

زمانی که وام آقای جلیلی به حساب سپرده دیداری او واریز میشود، در واقع عرضه پول افزایش پیدا کرده است. بوجود آوردن وامهایی که در سپردههای دیداری نگهداری میشوند، نقدینگی را افزایش میدهد. از پول قرارگرفتهشده در حساب سپردههای دیداری میتوان به آسانی برای خریداری کالاها و خدمات استفاده کرد. توجه داشته باشید که در این مرحله نقدینگی ۱۹ میلیون تومان است که ۱۰ میلیون تومان آن در حساب بانک الف و ۹ میلیون تومان آن در حساب بانک ب قرار دارد.

بدیهی است که اگرآقای جلیلی برای پرداخت قبوض خود چک صادر کند، مانده این حسابها صفر میشود اما تا زمانی که این چکها به حسابهای قابلبرداشت دیگری واریز شوند، مسئله به همین صورت باقی خواهد ماند. بانک باید به میزانی پول داشته باشد که بتواند ذخیره اجباری را نگهداری کند. بانک میتواند بقیه مبلغ را وام دهد و این وامها زمانی که دوباره به سپردهها واریز شوند، به نقدینگی میافزایند.

در مثالی که بیان کردیم، وام دادن بانک، نقدینگی را به میزان ۹ میلیون تومان افزایش داده است. در واقع در این فرایند، ۹ میلیون تومان نقدینگی خلق شده است. حال بانک ب موظف است که ۱۰ درصد (۹۰۰ هزار تومان) از پول را به عنوان ذخیره اجباری نگهداری کند و میتواند بقیه مبلغ (۸/۱ میلیون تومان) را به فروشگاه دوم وام بدهد.

اگر صاحب فروشگاه دوم، وام را به به حساب خود در بانک «ج» واریز کند، نقدینگی برابر ۸/۱ میلیون تومان مطابق تصویر ۵ افزایش خواهد یافت.

فرایند خلق پول بدون وجود چندین بانک در سیستم مالی امکانپذیر نیست. بانکها بخشی از پول را نگهداری میکنند و وامها به حسابهای سپردههای دیگر واریز میشود و در نهایت سپردهها یا نقدینگی افزایش پیدا میکند.

ضریب فزاینده خلق نقدینگی

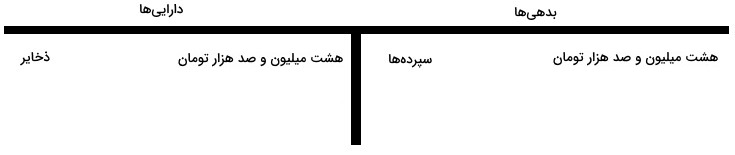

در یک سیستم مالی با چندین بانک، وامی که بانک الف با استفاده از ذخایر اضافیاش به رستوران جلیلی پرداخت کرد، به صورت سپرده در بانک ب نگهداری شد. بانک ب میتوانست هشت میلیون و صد هزار تومان از آن را وام بدهد. اگر تمام بانکها ذخایر اضافی خود را وام بدهند، نقدینگی افزایش پیدا خواهد کرد. در یک سیستم مالی با وجود بانکهای متعدد میزان پولی که میتواند خلق شود، بستگی به ضریب فزاینده خلق پول دارد. ضریب فزاینده به ما میگوید به چه تعداد باری یک وام میتواند در طی فرایند وامدهی ذخایر اضافی، افزایش پیدا کند. درواقع ضریب فزاینده به ما اطلاع میدهد که هر وام میتواند چقدر نقدینگی خلق کند. بنابراین، ضریب فزاینده نسبت تغییرات در عرضه پول به تغییر اولیه در ذخایر بانکی است.

نرخ ذخیره اجباری ÷ ۱ = ضریب فزاینده خلق پول

مثال اول ضریب فزاینده خلق نقدینگی

قصد داریم از ضریب فزاینده برای مثال بالا و بانک الف استفاده کنیم. در این مثال ذخیره اجباری ۱۰ درصد یا ۰/۱ است. در نتیجه ضریب فزاینده از تقسیم ۱ بر ۰/۱ بدست میآید که برابر ۱۰ خواهد بود. چون بانک الف از ابتدا ۱۰ میلیون تومان داشته است میتوانیم از این فرمول برای محاسبه پتانسیل خلق نقدینگی توسط سپرده بهره بگیریم.

کل عرضه پول بدست آمده از سپردههای بانک الف:

(نرخ ذخیره اجباری ÷ ۱ ) × ذخایر بانک = کل نقدینگی بدست آمده از سپردههای بانک الف

(۰/۱ ÷ ۱) × ۱۰ میلیون تومان = ۱۰۰ میلیون تومان

در این مثال، بعد از اینکه تمام دورهای وامدهی تمام شد، ذخیره اولیه ۱۰ میلیون تومانی بانک الف ۱۰۰ میلیون تومان بوجود آورده است. با توجه به اینکه از ابتدا بانک الف ۱۰ میلیون تومان در سپردههای خود داشت (یعنی این ۱۰ میلیون تومان قبلاً در عرضه پول محاسبه شده بود) آن را از مبلغ کل کسر میکنیم.

کل نقدینگی که از سپردههای بانک الف بدست میآید به شرح زیر خواهد بود:

۱۰میلیون تومان – (۱۰میلیون تومان × ۱۰) = ۹۰ میلیون تومان

گسترش فرایند وامدهی از سپرده بانک الف میتواند ۹۰ میلیون تومان به عرضه پول اضافه یا نقدینگی خلق کند. توجه کنید زمانی که راجع به تغییر در نقدینگی صحبت میکنیم بسته به اینکه عامل تغییر در سپردهها مردم یا بانک مرکزی بوده است، مسئله تفاوت خواهد داشت. برای درک بهتر به مثالی دیگر توجه میکنیم.

مثال دوم ضریب فزاینده خلق نقدینگی

فرض کنید خانم نعمتی ۵۰۰ هزار تومان به حساب سپرده دیداری خود واریز میکند. این ۵۰۰ هزار تومان قبلاً در عرضه پول محاسبه شده است. اگر نرخ ذخیره اجباری ۱۰ درصد باشد، ضریب فزاینده نقدینگی برابر با یک تقسیم بر یکدهم خواهد بود که میشود ۱۰. بانکی که خانم نعمتی در آن حساب باز کرده است، ۵۰ هزار تومان از سپرده را نگه میدارد و بقیه را وام میدهد. وقتی فرایند گسترش وام در سیستم بانکداری تکمیل میشود، تغییرات بوجود آمده در عرضه کل پول معادل ده برابر پانصد هزار تومان است که از آن، ۵۰۰ هزار تومان اولیه خانم نعمتی کسر میشود. طبق محاسبات زیر تغییر بوجود آمده در میزان نقدینگی بدست میآید:

(۱۰ × ۵۰۰ هزار تومان) – ۵۰۰ هزار تومان = چهارمیلیون و پانصدهزار تومان

توجه داشته باشید که بانکها علاوه بر ذخیره اجباری که توسط دولت تعیین میشود ممکن است بخواهند مبلغ بیشتری را نگهداری کنند. این اتفاق به علتهای مختلفی ممکن است رخ دهد که یکی از مهمترین آنها شرایط اقتصادی در سطح کلان و قوانین دولتی است.

وقتی اقتصاد رکود را تجربه میکند احتمال بیشتری میرود که بانکها مقدار پول بیشتری را به عنوان ذخیره نگهداری کنند. زیرا آنها این فرض را در نظر میگیرند که وامها بازپرداخت نشود. بانک مرکزی هم ممکن است نرخ ذخیره اجباری را به عنوان سیاستی برای کنترل نقدینگی موجود در اقتصاد افزایش یا کاهش دهد.

ضریب فزاینده نقدینگی در صورتی عمل میکند که مردم پولهایی که از سیستم بانکی دریافت کردهاند را دوباره و دوباره سپردهگذاری کنند و این چرخه ادامه داشته باشد. اگر افراد بجای بانک، پولهایشان را در خانه نگهداری کنند، پول در چرخه قرار نخواهد گرفت. در واقع بانکهای مرکزی این انگیزه را دارند که پولها را در امنیت نگهداری کنند چون اگر مردم به بانکها اعتماد نکنند و پول خود را به آنها نسپارند، سپردهها و در نتیجه وامها کاهش خواهند یافت.

تله نقدینگی چیست؟

«تله نقدینگی» (Liquidity Trap) در واقع یک وضعیت اقتصادی است که در آن افراد به جای سرمایه گذاری یا خرج کردن پول، آن را احتکار میکنند. این اتفاق زمانی رخ میدهد که نرخ بهره صفر است یا رکود اقتصادی داریم. این پدیده عموماً در اقتصادهایی با تورم پایین رخ میدهد.

هنگامی که تورم پایین است، ارزش پول بیشتر است و میل به حفظ کردن پول بالا میرود. در این زمان مردم از خرج کردن پول هراسان هستند و ترجیح میدهند که پول را به صورت نقدی نگهداری کنند. بنابراین، حتی اگر در این زمان بانک مرکزی از سیاست پولی انبساطی استفاده کند، رونقی در اقتصاد بوجود نمیآید. در زمان بروز تله نقدینگی، کارایی سیاستهای پولی به شدت کاهش پیدا میکند و تاثیر سیاستهای مالی بیشتر است.

در شرایط عادی، افراد بخشی از پول خود را برای خرج کردن به صورت نقدی نگهداری و با بخشی از آن اوراق قرضه خریداری میکنند. اوراق قرضه به اندازه اسکناس، نقد به شمار نمیرود اما در عوض سود تولید میکند. اما زمانی که نرخ بهره اوراق قرضه به صفر برسد، افراد ممکن است ترجیح دهند تمام پول خود را به صورت نقدی نزد خود داشته باشند.

تله نقدینگی، در واقع نشاندهنده ناتوانی بانک مرکزی در تحریک رشد اقتصادی از طریق کاهش نرخ بهره است. هدف این است که با ارزانتر کردن هزینه قرضگرفتن و کاهشدادن جذابیت پسانداز، میل به خرجکردن افزایش پیدا کند. این تله زمانی ایجاد میشود که تقاضای جامعه برای کالاها و خدمات آنقدر ضعیف باشد که حتی نرخ بهره صفر هم این فعالیت اقتصادی را بوجود نیاورد. به صورت نظری، اگر بانک نرخ بهره وام را منفی کند، می تواند تاثیر مثبتی داشته باشد. یعنی بانک باید به افراد و کسبوکارها پول پرداخت کند تا وام بگیرند. در عمل اما اجرا کردن این نظریه پیچیدهتر است.

اگر نرخ بهرهای که به سپرده شما در بانک تعلق میگیرد منفی باشد، شما دیگر تمایلی به نگهداری پول خود در آن بانک نخواهید داشت زیرا ارزش پول شما کم میشود. هدف اصلی پشت منفی کردن نرخ بهره این است که شما را برانگیزاند که پوا خود را الان خرج کنید تا رونق اقتصادی بوجود بیاید. ولی در عمل ممکن است باعث شود که شما پول خود را از حساب خارج و آن را در خانه نگهداری کنید. بانکها اگر هیچ سپردهای نداشته باشند، قدرت خود را از دست خواهند داد. در بعضی کشورها قانون به بانک مرکزی اجازه نمیدهد که نرخ بهره را منفی کنند اما در برخی کشورها این اتفاق رخ داده است.

دلایل بوجود آمدن تله نقدینگی

بانکهای مرکزی مسئول مدیریتکردن نقدینگی در اقتصاد یک کشور هستند و این کار را با سیاستهای مختلف انجام میدهند. ابتداییترین ابزار آنها این است که نرخ بهره را کاهش دهند، تا افراد را تشویق به قرض گرفتن (وام گرفتن) کنند. این امر باعث میشود که وام گرفتن دیگر دشوار نباشد و این انگیزه را در کسبوکارها و خانوادهها بوجود میاورد که وام بگیرند و آن مبلغ را برای سرمایهگذاری و خرجکردن استفاده کنند. تله نقدینگی عموماً بعد از یک رکود شدید اتفاق میافتد.

مثال تله نقدینگی

برای درک بهتر مفهوم تله نقدینگی به مثالی واقعی اشاره میکنیم. اقتصاد ژاپن در تله نقدینگی قرار دارد. نرخهای بهره در ژاپن نزدیک به صفر است و بانک مرکزی اوراق قرضه دولتی خریداری میکند تا اقتصاد را به حالت رونق برگرداند. اما این سیاست جوابگو نیست. افراد انتظار نرخهای اندک و قیمتهای پایین را دارند، در نتیجه، آنها انگیزه خرید ندارند. وقتی افراد تمایلی به خرید ندارند، تقاضا برای کالاها و خدمات کاهش پیدا میکند و کسبوکارها نیز نیروی کار جدیدی استخدام نخواهند کرد. در چنین شرایطی حقوقها نیز ثابت خواهد ماند.

دولت ژاپن وعده داده است که سایر عوامل بوجود آورنده رکود اقتصادی را تغییر دهد. شغل تضمین شده برای تمامی عمر، بهرهوری را کاهش میدهد. سیستم «کیرتسو» (Keiretsu) به تولیدکنندگان قدرت انحصاری میدهد. این قدرت انحصاری ممکن است حس رقابت را در میان شرکتها کاهش دهد و کیفیت محصولات افزایش پیدا نکند و همچنین نیروهای بازار آزاد و نوآوری کاهش یابد. از طرفی جمعیت ژاپن به سوی پیر شدن پیش میرود اما اعطای شهروندی به مهاجران جوان امکانپذیر نیست. تا زمانی که این موانع وجود دارند، ژاپن در تله نقدینگی باقی میماند.

نقدینگی در بورس

نقدینگی یا نقدشوندگی در بازار بورس یکی از فاکتورهای مهم است. هر چه قدرت نقدشوندگی سهامی بیشتر باشد، معاملهگر میتواند سریعتر آن را بفروشد و برای فروش نیازی ندارد که قیمت سهام را کاهش دهد تا معامله برای خریدار جذابتر شود.

مقایسه جریان نقدینگی و P/E در اندازه گیری ارزش سهام

بسیاری از سرمایهگذاران باور دارند که نسبتهای جریان نقدینگی در مقایسه با نسبت P/E معیار بهتری برای سنجش ارزش یک سهام هستند زیرا میزان نقدینگی که شرکت تولید میکند، یکی از مهمترین موارد نشاندهنده وضعیت آن است. نقدینگی اهمیت بسیار بالایی دارد زیرا ادامه فعالیتهای یک شرکت بدون وجود آن ممکن نیست. بسیاری از کسبوکارها به علت کمبود نقدینگی با شکست مواجه شدهاند.

نسبت قیمت به جریان نقدینگی

نسبت قیمت به جریان نقدینگی از تقسیم قیمت به جریان نقدینگی به ازای هر سهم بدست میآید. بسیاری این معیار را ترجیح میدهند زیرا در محاسبه بجای درآمد خالص (همانطور که در محاسبه EPS رایج است) از جریان نقدینگی استفاده میکند. جریان نقدینگی یک شرکت در واقع درآمد خالص آن بدون احتساب هزینه استهلاک است. این هزینهها بیانکننده میزان نقدینگی واقعی نیستند و شرکت بیشتر از میزان نمایش داده شده توسط نمودار درآمد خالص، نقدینگی دارد.

جریان نقدینگی آزاد

جریان نقدینگی آزاد یا «جریان نقدی آزاد» (Free Cash Flow) که به اختصار «FCF» شناخته میشود، مقدار نقدینگی تولیدشده توسط یک شرکت (با کسر جریان نقدی خروجی) است که برای تامین مالی فعالیتهای شرکت و حفظ داراییهای سرمایهای آن استفاده میشود. این شاخص برخلاف عایدیها و درآمد خالص، معیاری برای اندازهگیری میزان سوددهی است. سرمایهگذاران به دانستن موجودی حساب شرکتی که سهام آن را خریداری کردهاند، علاقمند هستند زیرا این اعداد نحوه عملکرد شرکت را به خوبی نشان میدهد. جریان نقدی نشاندهنده پول واردشده و خارجشده از حسابهای بانکی یک شرکت است. جریان نقدی آزاد که زیرمجموعه جریان نقدی است حاوی مقدار پول باقیمانده بعد از پرداخت تمام هزینهها و مخارج سرمایهای (وجوهی که مجدداً سرمایهگذاری شده)، است.

جریان نقدی آزاد یکی از مهمترین شاخصها در تحلیل فاندامنتال (بنیادی) است. جریان نقدی آزاد مبلغی است که پس از کسر تمام هزینهها از درآمد کل، در اختیار سهامداران قرار میگیرد.

شاخص جریان نقدینگی چیست؟

«شاخص جریان نقدینگی» (Money Flow Index) که به اختصار «MFI» نامیده میشود، یک اسیلاتور در تحلیل تکنیکال است که از قیمت و حجم دادهها، برای شناسایی نقاط بیشفروش و بیشخرید در یک سهم (همانند اندیکاتور CCI) استفاده میکند. همچنین میتوان از این شاخص برای تشخیص واگراییهای اطلاعدهنده درباره تغییر روند احتمالی قیمت، بهره گرفت. توجه داشته باشید که در روندهای قوی MFI ممکن است برای دورههای طولانی در وضعیت بیشخرید یا بیشفروش باقی بماند.

شاخص جریان نقدینگی از قیمت و حجم دادهها به صورت همزمان استفاده میکند و این برخلاف عملکرد اندیکاتورهای مرسوم مانند شاخص قدرت نسبی است. به همین دلیل، بعضی از تحلیلگران شاخص جریان نقدینگی را RSI وزن داده شده با حجم مینامند.

این اندیکاتور بین صفر و صد حرکت دارد. زمانی که MFI بالاتر از ۸۰ باشد ما سیگنال بیشفروش و زمانی که پایینتر از ۲۰ باشد، سیگنال بیشخرید دریافت میکنیم. همچنین، سطوح ۹۰ و ۱۰ را به عنوان آستانه در نظر میگیریم. MFI برای سیگنالدهی، قیمت و جریان ورودی و خروجی نقدینگی را مد نظر قرار میدهد. این شاخص برای محاسبه معمولاُ از ۱۴ دوره استفاده میکند.

در تصویر زیر میتوانید نمودار شاخص جریان نقدینگی و قیمت را برای سهمی در بازه زمانی سالهای ۲۰۰۹ تا اوایل ۲۰۱۰ میلادی مشاهده کنید.

نقدینگی در حسابداری

نقدینگی در حسابداری میسنجد که چگونه افراد یا شرکتها میتوانند با داراییهای نقدی که در اختیارشان هست، از پس وظایف مالی خود بربیایند. به عبارتی، نقدینگی در حسابداری بررسی میکند که آیا شرکت یا مجموعه مورد نظر توانایی پرداخت بدهیهای خود را در زمان سررسید دارد یا خیر. نقدینگی جزو داراییها محسوب میشود بنابراین در ترازنامه حسابداری در سمت راست قرار میگیرد.

جمع بندی

در این نوشتار به بررسی مفهوم نقدینگی در اقتصاد و در بازار سرمایه پرداختیم. همانطور که کاهش نقدینگی در اقتصاد به رکود دامن میزند، افزایش آن نیز ممکن است باعث ایجاد تورم شود. نقدینگی بیش از حد هم در صورتحساب مالی یک شرکت نشاندهنده عدم مدیریت بهینه است. باید کارکردهای پول با دقت بررسی و مدیریت به نحوی انجام شود که جنبههای منفی پول تا حد ممکن کاهش یابند.